قشر متوسط و ضعیف، مخاطبان اصلی سواد مالی

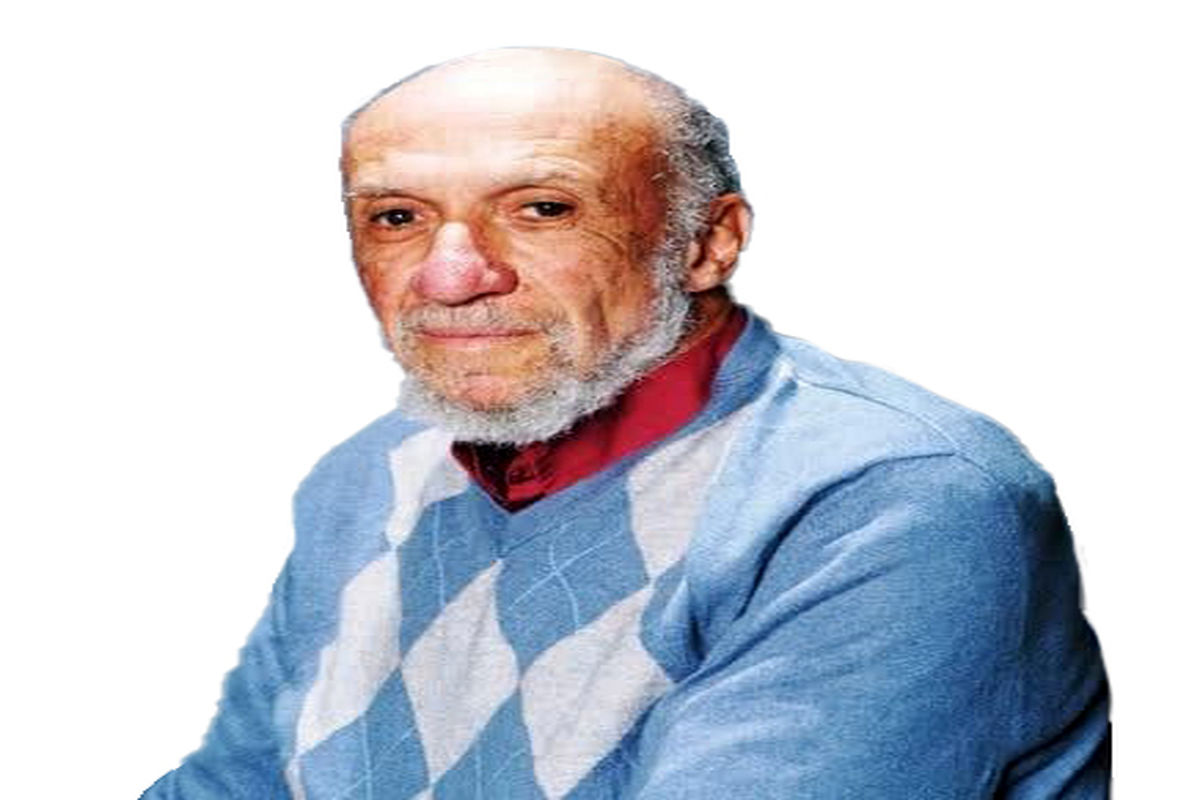

به گزارش برنا، در این قسمت، پروفسور ریچارد فالک، استاد حقوق بینالملل دانشگاه پرینستون، که شناخت کافی از مردم و ساختار حاکمیتی آمریکا دارد، از سواد مالی در این کشور میگوید. آن چه در ادامه میآید، مصاحبۀ اختصاصی آکادمی هوش مالی با این استاد دانشگاه در آمریکاست.

افزایش سواد مالی جامعه چه اهمیتی دارد؟

دو نوع سواد مالی وجود دارد. نوع اول، برای طبقۀ فقیر است که درآمد آنها فقط پاسخگوی نیازهایشان است و اندوخته و پساندازی ندارند. آنها به این درک میرسند که چطور با حداقل منابع زندگی کنند و با بدهیهای سنگین و استفاده از کارت اعتباری، خود را به دردسر نیندازند. این نوع سواد مالی بر رفتار محتاطانهای دلالت دارد که فرد را متوجه محدودیتها میکند و مردم، الگوهای زندگی خود را با محدودیتهای موجود تطبیق میدهند. اما گاهی چالشهای غیرمنتظره، مانند همهگیری کرونا از راه میرسد و مردم منابع کافی برای مواجهه با آنها ندارند.

نوع دوم سواد مالی مختص طبقۀ متوسط و ثروتمند است که به آنها میآموزد چطور با استفاده از مازاد ثروتشان، خود را در برابر پیشامدهای غیرمنتظره مانند بیماری، بحرانهای اقتصادی، جنگها یا هر نوع اختلال دیگری ایمن سازند.

بنابراین، درک متفاوتی از این دو سؤال که «چطور هوشمندانه پسانداز کنید؟» و «چطور بدون پسانداز با درآمد محدود زندگی کنید؟» وجود دارد. به نظر من، هر دو نوع سواد مالی در جوامع، مهم و ضروری است و به شکل چشمگیری در آمریکا نیز به چشم میخورد. با این حال، وقتی جوامع تحت فشار زیادی قرار میگیرند، مردم و به خصوص طبقۀ فقیر، متحمل آسیب میشوند.

میشود از سواد مالی به شکل سازندهتری بهره برد. برای مثال، بعضی از مردم در آمریکا سرمایهگذاری مبتنی بر اخلاق را انتخاب میکنند و در نتیجۀ آن، مازاد ثروتشان هم در خدمت خود آنها و هم جامعه است. فکر میکنم این نوع سواد مالی مهم است و باید مردم را به آن تشویق کرد. بعضی از مردم هم در ارتش یا صنایعی که رویکرد غیرمسئولانه به محیط زیست دارند، سرمایهگذاری نمیکنند. از نگاه من، سرمایهگذاری و هزینهکردهای اخلاقی با نوع صحیح آموزش سواد مالی مرتبط است.

آیا در مدارس و دانشگاههای آمریکا به آموزش سواد مالی توجه میشود؟

در بیشتر مؤسسههای آمریکا، سواد مالی در برنامههای آموزشی جوانان جایی ندارد. فقط بعضی از مؤسسهها به آموزش آن حساساند. برای مثال، در مدارس کسبوکار، انتقال و آموزش بهترین نسخۀ سواد مالی در مرکز توجه است. خود من در دانشگاه پنسیلوانیا که یکی از همین مؤسسههاست، تحصیل کردهام؛ اما واقعیت این است که فقط مجهز شدن به این ابزارها کافی نیست و باید چگونگی استفاده از این ابزارها را هم به جوانان آموزش داد.

از نظر شما چه مخاطبانی برای آموزش سواد مالی در اولویتاند؟

طبقۀ ثروتمند به خوبی میتواند از منافع اقتصادی خود محافظت کند و اگر این طور نبود، هیچ گاه ثروتمند نمیشد. آزادی انتخابِ طبقۀ فقیر کمتر است. آنها با رأی و اختیار خود زندگی نمیکنند و در واقع، ناگزیرند زندگی کنند. بنابراین، اگر قشر فقیر و متوسط در معرض آموزشهای مالی باشند، بیشتر از آن بهرهمند میشوند. یکی از کمکهای سواد مالی به این دو گروه، پرهیز از ایجاد بدهیهای سنگین است. در اقتصاد آمریکا، که حول محور کارت اعتباری میچرخد، مردم گرایش به بدهکار شدن دارند و متعاقباً متحمل آسیب میشوند. این اتفاق حدود 13 سال پیش و در دورۀ رکود اقتصادی افتاد. در آن زمان خرید مسکن با نرخ بهرۀ مناسب کار سادهای بود؛ اما پس از آن که اقتصاد شکست خورد، مردم بیکار شدند و خانههایشان را هم از دست دادند. نظام بانکی بدون آن که تحقیق کند مردم در طول زمان از پس عمل به تعهدات خود برمیآیند یا خیر، آنها را به دریافت وامهای رهنی مسکن تشویق میکرد. آسیبپذیری مردم در این بحران، جای خالی سواد مالی را نمایان کرد و مشکلات زیادی برای جامعه به وجود آمد.

مردم باید بدانند حتی اگر مطمئن باشند در آینده درآمدشان زیاد میشود، بدهکار شدن خوب نیست. خرج درآمد آینده روش مطمئنی برای مدیریت امور اقتصادی نیست؛ چون ممکن است اتفاقات غیرمنتظرهای مانند تورم، بیکاری و بیماری، افزایش درآمد را محقق نسازد. بدهی مانع بزرگی در مسیر مدیریت هوشمندانۀ زندگی است.

ارزشها و باورهای مردم چه تأثیری بر نحوۀ مدیریت پول دارد؟

در آمریکا مردم تحت تأثیر فشارهای اجتماعی تمایل زیادی به خرج کردن دارند. آنها مدام زندگی خود را با اطرافیان مقایسه میکنند و اگر منابع کافی برای بالا بردن سطح زندگیشان نداشته باشند، با بدهی خود را به دردسر میاندازند. مؤلفۀ دیگری که باید به آن توجه کرد، الگوبرداری از والدین است. اینکه آیا فرزندان در مدیریت امور مالی والدینشان را سرمشق قرار میدهند یا سعی میکنند همان اشتباهها را تکرار نکنند، موضوع مهمی است که در نتیجۀ آن، مردم یا باسواد مالی میشوند یا در یادگیری آن وامیمانند.

از سوی دیگر، اقوام مختلف پول را به اشکال متفاوتی مدیریت میکنند. برای بررسی تفاوتها در گروههای قومی و ملیتهای مختلف، به مطالعۀ دقیقی فراتر از طبقهبندی الگوهای ملی نیاز داریم. برای مثال، احتمالاً نحوۀ عملکرد فارسها و آذریها در ایران برای مدیریت پول متفاوت است. در ترکیه نیز، کشوری که من در حال حاضر در آن زندگی میکنم، اقلیتها در نحوۀ رسیدگی به مسائل اقتصادی و ادارۀ داراییها کاملاً متفاوت عمل میکنند.

آیا مدیریت امور مالی خانوادههای آمریکایی بیشتر بر عهدۀ مردان است؟

مردها تا اندازهای به امور مالی خانواده رسیدگی میکنند؛ اما نه خیلی زیاد. البته استثناهایی هم وجود دارد. در حال حاضر، زنان موفق زیادی در آمریکا زندگی میکنند که در مدیریت امور مالی خود توانا هستند. بعضی از آنها حتی از مردها هم تواناترند و درک بهتری از نیازهایشان دارند.

بحرانی مانند همهگیری کرونا چه تأثیری بر زندگی مالی مردم آمریکا گذاشته است؟

پس از همهگیری کرونا مشاغل اداری تا حدود زیادی به صورت دیجیتال انجام میشود. بسیاری از مردم در خانه کار میکنند. بعضی معتقدند این روش جدید سازگاری با محیطهای کاری موقت است؛ اما به عقیدۀ من دائمی خواهد شد؛ چون در آینده شاهد تجدید ساختار اشتغال در بخش تولید خواهیم بود. احتمالاً استفاده از سیستم اتوماسیون و روشهای روباتیک سرعت میگیرد و ماشینها جایگزین نیروی انسانی میشوند.

کسبوکارهایی که با دنیای دیجیتال در پیوند بودند، طی این دوره شکوفا شدند؛ اما بسیاری از مشاغل سنتی، از جمله رستورانها، موزهها و گردشگاهها از نظر اقتصادی زیان کردند. من معتقدم این بخشها، دستکم در آمریکا، به این زودی احیا نخواهد شد. این نابرابری، نتیجۀ ترکیب دو اتفاق، یعنی شیوع ویروس و مرتبسازی دوبارۀ اقتصاد برای مقابله با این چالش است.

الهام میرمحمدی

کارشناس آکادمی هوش مالی