بحران اوکراین و تاثیر آن بر امنیت انرژی اروپا + نمودار

به گزارش خبرگزاری برنا، ابهام در مورد چشم انداز تشدید جنگ بین روسیه و اوکراین، حتی پیش از شروع جنگ به افزایش قیمت گاز در اروپا و جهان انجامید. بدون شک، هرگونه تهاجم با چشم انداز مقاومت اوکراین و تحریم های شدید غرب علیه روسیه، بازارها را به وحشت انداخته و احتمالاً با توجه به عدم قطعیت های پیرامون جریان گاز، قیمت ها را حتی بیشتر می کند.

فراتر از جهشهای قیمتی که با شروع درگیریهای نظامی همراه میشود، بحثهای عمومی قابل توجهی در مورد اینکه آیا چنین درگیری منجر به کاهش جزئی یا حتی توقف کامل جریان گاز از روسیه به اروپا میشود، وجود داشته است.

دلایل بالقوه چنین کاهشی طیفی از علل شامل تعطیلی کامل خرید گاز از روسیه به علت تحریمهای اروپا که خرید گاز روسیه را منع میکند، یا توقف و یا کاهش صادرات گاز روسیه به عنوان پاسخی به تحریمهای اروپا که بخش مالی روسیه را هدف قرار میدهد، یا آسیب به زیرساختهای حیاتی خط لوله در طول این مدت را شامل میشود.

از این رو جهت بررسی اتفاقات پیرامون جنگ روسیه و اوکراین و اثر آن بر امنیت انرژی اروپا، در ذیل به بررسی گزینه های مختلف تحریم گازی اروپا و امکان مقابله این قاره با تهدیدهای کاهش عرضه گاز روسیه میپردازیم:

عرضه روسیه به بازار گاز اروپا چقدر اهمیت دارد؟

در سه سال گذشته، مصرف گاز در اروپا بین حداکثر 488 میلیارد مترمکعب (2019) و حداقل 471 میلیارد مترمکعب (2020) در نوسان بود و در سال 2021 به 480 میلیارد مترمکعب رسید. کاهش تولید گاز در اروپا بازار را به طور فزاینده ای به واردات وابسته کرده به طوری که واردات تقریباً 85 درصد از کل عرضه را بین سال های 2019 و 2021 تشکیل داده است.

روسیه بزرگترین منبع واردات گاز به بازار اروپا است. منابع خط لوله روسیه 35 درصد از کل عرضه اروپا را در سال 2019 (179 میلیارد مترمکعب) به خود اختصاص میدادند، اگرچه این رقم در سال 2020 به 32 درصد (146 میلیارد مترمکعب) و در سال 2021 به 31 درصد (142 میلیارد مترمکعب) کاهش یافت. علاوه بر این، LNG روسیه 18 تا 20 میلیارد مترمکعب در سال عرضه به بازار اروپا اضافه کرد که معادل 4 درصد از کل عرضه در دوره مذکور است.

ترکیه همچنین یکی از بازارهای اصلی صادرات گاز با خط لوله برای روسیه و یک کشور ترانزیتی برای تحویل گاز روسیه به اروپای جنوب شرقی است. تقاضای گاز ترکیه از 47 میلیارد مترمکعب (2019) و 50 میلیارد مترمکعب (2020) به 62 میلیارد مترمکعب (2021) افزایش یافته است، در حالی که این کشور برای تامین حداقل 95 درصد این تقاضا همچنان به واردات وابسته است.

روسیه بزرگترین تامین کننده این بازار است که به ترتیب در سال های 2019 و 2020، 15 میلیارد متر مکعب و 16 میلیارد متر مکعب و در سال 2021، 27 میلیارد متر مکعب عرضه کرده است. روسیه در این مدت عملاً هیچ LNG به ترکیه صادر نکرده است. بنابراین، اگر تعریف خود را از اروپا گسترش دهیم تا ترکیه را نیز شامل شود، عرضه خط لوله روسیه 36 درصد تقاضا را در سال 2019 و 31 درصد در سال های 2020 و 2021 را تامین کرده است. با احتساب صادرات LNG روسیه به اروپا، سهم عرضه روسیه در عرضه گسترده تر اروپا به 40 درصد در سال 2019 و 35 درصد در سال های 2020 و 2021 افزایش می یابد.

گاز خط لوله روسیه چگونه به اروپا می رسد؟

چهار مسیر اصلی برای گاز خط لوله روسیه به اروپا وجود دارد: نورد استریم 1 از طریق دریای بالتیک به آلمان، خط لوله یامال-اروپا به آلمان از طریق بلاروس و لهستان، مسیرهای مختلف اوکراین به اسلواکی، مجارستان، رومانی و لهستان، و خطوط لوله به ترکیه (جریان آبی و ترک استریم)، با اتصالات بعدی به بلغارستان، صربستان و مجارستان.

علاوه بر این، خطوط لوله ای برای تحویل مستقیم به کشورهای بالتیک و فنلاند وجود دارد. خط لوله نورد استریم 2 (که اکنون از نظر فیزیکی کامل شده است اما هنوز عملیاتی نشده است)، به موازات نورد استریم 1 ساخته شده است.برای ارائه تخمینی از اهمیت نسبی این مسیرها باید در نظر داشت که روسیه در سال 2021 ، 58.1 میلیارد متر مکعب از طریق نورد استریم 1، 26.5 میلیارد متر مکعب از طریق خط لوله یامال-اروپا، 37.5 میلیارد مترمکعب از طریق اوکراین، 12.1 میلیارد مترمکعب از طریق ترکیش استریم به کشورهای عضو اتحادیه اروپا در جنوب شرقی اروپا و 4.3 میلیارد مترمکعب مستقیماً به کشورهای بالتیک و فنلاند (به علاوه 2 میلیارد مترمکعب دیگر برای کالینینگراد) گاز عرضه کرده است و 3.7 میلیارد متر مکعب باقیمانده از طریق بلاروس به لهستان تحویل داده شده است.

علاوه بر این، تمام 26.5 میلیارد متر مکعب تحویل روسیه به ترکیه از طریق خطوط لوله بلو استریم و ترکیش استریم انجام شده است. نکته کلیدی این است که تحویل از طریق اوکراین 22 درصد از 168.7 میلیارد متر مکعبی را تشکیل می دهد که روسیه در سال 2021 به بازار بزرگتر اروپا (از جمله ترکیه) تحویل داده است. وقتی ترکیه حذف شود، سهم تحویل از طریق اوکراین به اروپا به 26 درصد افزایش می یابد. جهت بررسی دقیق تر مسیرهای دریافت گاز اروپا، میتوان به نمودار زیر اشاره کرد

ترکیب عرضه گاز اروپا در دوره 2021-2012

آیا روسیه صادرات به اروپا را قطع خواهد کرد؟

با وقوع جنگ بین روسیه و اوکراین که باعث شده اروپا با تحریمهایی که بخش مالی روسیه را هدف قرار میداد، پاسخ دهد، ممکن است دولت روسیه به توقف جزئی یا کامل عرضه گاز به اروپا برای یک دوره چند هفته یا چند ماه فرمان دهد (در نقض تعهدات قراردادی بلندمدت گازپروم به برخی از آنها یا همه طرف های اروپایی آن) که این امر پیامدهای اقتصادی هم برای دولت روسیه و هم برای گازپروم خواهد داشت.

در دوره ژانویه تا نوامبر 2021، مالیات بر تولید و صادرات نفت و گاز طبیعی حدود 36 درصد از درآمدهای بودجه فدرال روسیه را تامین می کرد. بیشتر این مالیات از تولید و صادرات میعانات نفت و گازی بدست می آمد و مالیات بر تولید و صادرات گاز حدود 18 درصد از کل و 6 تا 6.3 درصد از درآمد بودجه فدرال روسیه را در آن دوره به خود اختصاص میداد.

مالیات روسیه بر نفت به شدت به سمت مالیات بر تولید تمایل دارد تا صادرات. در مورد گاز طبیعی، عکس این موضوع صادق است، به طوری که عوارض صادراتی 65 درصد از درآمدهای مالیات گاز روسیه را در ژانویه تا نوامبر 2021 تشکیل می دهد و مالیات بر تولید 35 درصد است.

از دست دادن درآمدهای مالیاتی دولت عملاً «دوبرابر شمارش میشود» زیرا کاهش صادرات (و عوارض صادرات) منجر به کاهش تولید (و کاهش درآمد حاصل از مالیات بر تولید) میشود. جدا از تأثیر بر درآمدهای دولت روسیه، خود گازپروم نیز با توجه به اختلاف گسترده بین درآمدهای گازپروم از صادرات و درآمدهای حاصل از فروش داخلی، به شدت از کاهش صادرات به اروپا آسیب خواهد دید.

علیرغم قیمت پایین گاز در اروپا در سال 2020، درآمد گازپروم از فروش به اروپا دو برابر درآمد حاصل از فروش در روسیه بود، در حالی که در سال 2019 درآمدهای فروش صادراتی اروپا 2.5 برابر درآمد فروش داخلی آن بود. این در حالی بود که در سالهای 2019 و 2020 حجم فروش گازپروم به دو بازار (اروپا و روسیه) مشابه بود و صادرات آن مشمول 30 درصد عوارض صادراتی بود. بر اساس آخرین نتایج مالی گازپروم (برای سه ماهه اول تا سوم 2021)، حتی زمانی که عوارض صادراتی کسر شود، درآمد گازپروم از صادرات خارج از مرزهای اتحاد جماهیر شوروی سابق 70 درصد از کل درآمدهای فروش گازپروم را تشکیل می دهد و درآمد حاصل از فروش داخلی کمی بیش از 20 درصد است.

اگر قرار باشد دولت روسیه یک گام فراتر برود و دستور کاهش عرضه را تا حدی را بدهد، به این معنی است که گازپروم به تعهدات قراردادی بلندمدت خود عمل نمیکند، یا اگر رادیکالترین گام را برای قطع گاز روسیه به اروپا بردارد، تاثیر آن به از دست دادن کوتاه مدت درآمدهای فروش و مالیات محدود نمی شود، بلکه شهرت گازپروم به عنوان یک تامین کننده قابل اعتماد نیز از بین خواهد رفت.

طی ماههای اخیر قیمتهای بالا در اروپا، گازپروم علنا اعلام کرده است که اگر خریداران اروپایی خواهان گاز روسیه هستند، باید قراردادهای بلندمدت بیشتری امضا کنند. با این حال، اگر کاهش جزئی یا کامل انتقال گاز از خط لوله روسیه به اروپا منجر به نقض قراردادهای بلندمدت موجود شود، اعتماد به این قراردادها را از بین میبرد و متقاعد کردن طرفهای اروپایی گازپروم برای امضای قرارداد گازی بلندمدت جدید تقریباً غیرممکن میشود.

گرچه به نظر میرسد که این اتفاق نخواهد افتاد ولی با این حال، با توجه به غیرقابلپیشبینی بودن تشدید تحریمها و ضدتحریمهای متعاقب بین روسیه و اروپا که میتواند با چنین درگیری نظامی همراه باشد، قیمتهای اروپا از ترس احتمال باقی ماندن چنین اقدامی افزایش خواهد یافت.

آیا ممکن است خریداران اروپایی از طریق تحریمها مجبور به توقف خرید گاز روسیه شوند؟

در حالی که تحریم های اروپا بر طیف وسیعی از فعالیت ها اعمال می شود، احتمال اعمال تحریم ها بر خرید گاز از روسیه تحت قراردادهای بلندمدت بسیار کم است. قطع عرضه از طریق همه مسیرها، به غیر از مسیرهای ترکیه و بالتیک، واردات خط لوله معادل 26 درصد از کل عرضه اروپا را در سال 2021 حذف می کند - با این فرض که هیچ دلیلی برای ترکیه برای توقف جریان وجود ندارد – که این حجم بالای کاهش عرضه، میتواند بازار را دچار آشفتگی کرده و به اقتصادهای اروپایی ضربه بزند. در دوره عدم قطعیت بالا، و با قیمتهای بالای بنزین، این امر بهشدت قیمتها را افزایش میدهد و ممکن است تقاضا را از بین ببرد.

چنین تحریمهایی حداقل به اتفاق آرا در اتحادیه اروپا نیز نیاز دارد، اما در حال حاضر اختلافاتی در حال ظهور با آلمان وجود دارد که در زمان نگارش این مقاله، راههای دیپلماتیک را در مقایسه با مسیر تحریم انتخاب کرده است. سایر کشورهای اروپای مرکزی و شرقی نیز به شدت به واردات گاز از روسیه وابسته هستند. بنابراین، بسیار بعید به نظر می رسد که اروپا این مسیر را در پیش بگیرد، و خودزنی کند.

آیا تحریم های دیگر اعمال شده علیه روسیه می تواند در بازار گاز تداخل داشته باشد؟

به طور غیرمستقیم، این امکان وجود دارد که تحریم های دیگر بر بازار گاز تأثیر بگذارند. به عنوان نمونه تحریم روسیه در زمینه دسترسی به سوئیفت، دریافت هزینه گاز را برای گازپروم بسیار دشوار می کند. اگر گازپروم نتواند برای گازی که عرضه کرده است پول دریافت کند، خطر کاهش جریان از روسیه به میزان قابل توجهی افزایش می یابد.

آیا کشورهای ترانزیت بین روسیه و اروپا جریان را کاهش می دهند؟

دو کشور اصلی ترانزیتی غیر اتحادیه اروپا، به استثنای ترکیه، بلاروس و اوکراین هستند. بعید به نظر می رسد بلاروس اقدامی برای محدود کردن جریان ها انجام دهد (مستقل از تایید روسیه، اگرچه در گذشته تهدیداتی نیز وجود داشته است).

در هر صورت، جریان در مسیر یامال-اروپا در حال حاضر در سطح بسیار پایینی قرار دارد. ظرفیت این خط لوله 97 MMcm/d در مرز بلاروس و لهستان است. در دسامبر 2021، جریان به لهستان به 26 MMcm/d کاهش یافت و سپس در 6 ژانویه به صفر رسید و تا 28 ژانویه در آن سطح باقی ماند (جدیدترین دادههای روزانه). جریان گاز روسیه از بلاروس به لهستان از طریق یک اتصال کوچکتر از 13.4 MMcm/d در دسامبر 2021 به 4.5 MMcm/d در ژانویه 2022 کاهش یافت. بعید است دولت اوکراین از ترانزیت گاز از طریق این کشور جلوگیری کند زیرا می ترسد در زمان جنگ بر حامیانش در اروپا تأثیر بگذارد.

با این حال، به وضوح ممکن است که در صورت آسیب به خطوط لوله، ایستگاه های کمپرسور و/یا اتاق های کنترل به دلیل درگیری، جریان خط لوله قطع شود. بسته به وسعت هر تهاجم، احتمال مشخصی برای اختلال در زیرساخت وجود دارد. یک تهاجم در مقیاس کوچک به شرق اوکراین، که در حال حاضر تا حدی توسط حامیان روسیه کنترل می شود، احتمالا خطوط لوله اصلی را که از آن منطقه عبور نمی کنند، تحت تاثیر قرار نمیدهد.

با این حال، تهاجم گستردهتر، به سمت کیف، احتمال آسیب به زیرساختهای خط لوله و کاهش جریان را به میزان قابل توجهی افزایش میدهد. توقف کامل جریان از طریق اوکراین، با نرخ جریان فعلی، حدود 36 MMcm/d را از بازار اروپا حذف می کند (میانگین روزانه جریان از اوکراین به لهستان، اسلواکی، مجارستان و رومانی برای سه هفته اول ژانویه 2022).

تایید نورد استریم 2

یکی از اولین اقدامات اروپا در زمینه تحریم روسیه بعد از شروع جنگ، تحریم نورد استریم 2 بوده است. این خط لوله تازه ساخته شده در حال حاضر با گاز پر شده است، اما تا زمانی که اپراتور آن توسط مرجع نظارتی آلمان، BundesNetzAgentur (BNetzA) مطابق با قوانین اتحادیه اروپا تایید نشده باشد، اجازه شروع جریان را ندارد و بنابراین فعلا هیچ امکانی برای صادرات گاز از طریق این خط لوله حداقل تا انتهای بحران جنگ بین روسیه و اکراین وجود ندارد.

آیا اروپا می تواند منابع از دست رفته روسیه را جایگزین کند؟

جایگزین اصلی برای عرضه از دست رفته گاز روسیه، بازار جهانی LNG، برداشتهای اضافی از ذخیرهسازی و احتمالاً واردات اضافی با خط لوله از شمال آفریقا، ایران و آذربایجان خواهد بود. ذخیره سازی در اروپا در حال حاضر در سطح بسیار پایینی است.

در 25 ژانویه 2022، کل ذخایر ذخیره سازی در اتحادیه اروپا-27 و بریتانیا روی هم به 42.7 میلیارد متر مربع (41 درصد ظرفیت) رسید. اینها پایینترین سطح ذخایر از سال 2011 هستند، در حالی که میانگین ذخایر نگهداری شده در آن تاریخ در پنج سال گذشته (2017-2021) 58.2 میلیارد متر مکعب بوده است.

بین 5 ژانویه تا 25 ژانویه (جدیدترین داده ها)، برداشت های ذخیره سازی اروپا در حدود 630 MMcm/d بوده است. با نرخ کنونی برداشت، ذخایر فعلی برای 67 روز، تا هفته اول آوریل کافی است. با این حال، نرخ برداشت از ذخایر احتمالاً در اواخر زمستان به میزان قابل توجهی کاهش می یابد، زیرا هوا گرمتر می شود.

در کوتاهمدت، با توجه به اینکه ظرفیت برداشت روزانه ذخیرهسازی اروپا در کل حدود 1800 MMcm/d است، امکان برداشت روزانه بسیار بالاتر از رقم مذکور نیز وجود دارد. در دوره 1 تا 28 ژانویه 2022، جریان گاز از طریق نورد استریم 1 به طور متوسط 153 MMcm/d بود که کمتر از ظرفیت کامل 165 MMcm/d (میزان رکورد در دسامبر 2021) است.

جریان از طریق خط لوله یامال اروپا از 6 ژانویه به صفر رسیده است و جریان از 8 ژانویه به لهستان از بلاروس به طور میانگین 4.5 MMcm/d بوده است (از 13 MMcm/d در دسامبر 2021). در نهایت، همانطور که قبلا ذکر شد، جریان از طریق اوکراین در ژانویه تا کنون به طور میانگین 36 MMcm/d بوده است.

بنابراین، جریان روسیه به اروپا از طریق مسیرهای اصلی (به استثنای ترانزیت از طریق ترکیه و تحویل مستقیم به فنلاند و کشورهای بالتیک) در ژانویه به طور کلی حدود 195 MMcm/d بوده است. از نظر فنی، این جریانها را میتوان با افزایش برداشت روزانه ذخیرهسازی به میزان 33 درصد، از 600 MMcm/d در روز به 800 MMcm/d ، جایگزین کرد. با این حال، با این نرخ، ذخایر اروپا تا اواسط مارس خالی میشود و ظرفیت برداشت روزانه به دلیل کاهش فشار در تسهیلات، با شروع به خالی شدن آن ذخایر کاهش می یابد.

همچنین به نظر می رسد پتانسیل صعودی کمی در عرضه خط لوله از سه منبع اصلی غیرروسی به اروپا شامل نروژ، شمال آفریقا (الجزایر و لیبی) و آذربایجان وجود داشته باشد. به نظر می رسد عرضه خط لوله از نروژ با ظرفیت کامل در جریان است و در دسامبر 2021 به 390 MMcm/d رسید - بالاترین میزان از نوامبر 2017.

عرضه گاز از نروژ به آلمان، هلند، بلژیک، فرانسه و بریتانیا تحویل داده می شود. این بازارها همچنین گاز روسیه را از طریق نورد استریم 1 و بلاروس (خط لوله یامال-اروپا) دریافت می کنند، اما هیچ یک از این تحویل ها به ترانزیت از طریق اوکراین وابسته نیستند. واردات خط لوله از شمال آفریقا عمدتاً به اروپای جنوبی است و در سال گذشته در سطوح بالایی قرار داشت.

کل واردات از شمال آفریقا به اسپانیا و ایتالیا در سال 2021 به 37.7 میلیارد مترمکعب رسید که کمی بیشتر از سال های 2017 و 2018 و به طور قابل توجهی بیشتر از سال های 2019 (26.7 میلیارد مترمکعب) و 2020 (25.1 میلیارد مترمکعب) بوده است. در هر صورت، این منابع اکنون به دلیل توقف ترانزیت از طریق مراکش برای عرضه از الجزایر به اسپانیا از اول نوامبر 2021، اندکی محدود شده است، اگرچه این کاهش با افزایش عرضه الجزایر به ایتالیا جبران شده است.

عرضه خط لوله از آذربایجان به یونان و ایتالیا از طریق ترکیه و خط لوله ترانس آدریاتیک (TAP) در حال حاضر با ظرفیت کامل 27-29 MMcm/d در اکتبر، نوامبر و دسامبر 2021 در حال اجرا است. بنابراین، هر گونه تولید اضافی آذری به همراه هرگونه عرضه بالقوه اضافی از ایران به احتمال زیاد در ترکیه مصرف خواهد شد. در صورت کاهش جزئی یا کامل عرضه گاز خط لوله روسیه به اروپا، به جای عرضه خطوط لوله غیرروسی، بیشتر از LNG استفاده می شود.

واردات LNG به اروپا (به استثنای ترکیه) در چند ماه گذشته به شدت افزایش یافته است زیرا برخی از محدودیتهای عرضه در سال 2021 شروع به از بین رفتن کردند و رشد تقاضا از آسیا و سایر نقاط جهان کاهش یافته است. واردات خالص ماهانه 165-175 MMcm/d در ژوئیه-سپتامبر 2021 به 301 MMcm/d در دسامبر 2021 افزایش یافت - بسیار بیشتر از واردات 215 MMcm/d در دسامبر 2020، اما کمتر از واردات 353 MMcm/d در دسامبر 2019 بوده است.

واردات اروپا به تفکیک عرضه( میانگین ماهانه MMcm/d)

دامنه واردات LNG بیشتر اروپا با این واقعیت محدود می شود که به نظر می رسد پایانه های صادرات LNG در حال حاضر با ظرفیت کامل یا بسیار نزدیک به آن کار می کنند. اگر چنین باشد، هر جریان اضافی به اروپا مستلزم انحراف جریان از بازارهای دیگر است. قیمت های اروپایی در حال حاضر به طور قابل توجهی بالاتر از قیمت های آسیایی است و در چند ماه گذشته در جذب محموله ها به اروپا موثر بوده است.

طبق گزارش ها، ایالات متحده با قطر تماس گرفته است تا محموله های بیشتری را به اروپا ارائه دهد، اما آنها تقریباً حداکثر تولید را دارند و محموله ها باید از آسیا منحرف شوند. در نهایت، پتانسیل قابل توجهی برای تولید گاز اروپا در کوتاه مدت وجود ندارد. میانگین تولید گاز هلند بین اوت تا دسامبر 2021 به طور مداوم حدود 0.9 میلیارد مترمکعب در ماه (30 MMcm/d) بود.

در اوایل ژانویه، وزارت اقتصاد هلند اعلام کرد که میتواند سقف تولید گرونینگن را از 3.9 میلیارد مترمکعب به 7.6 میلیارد مترمکعب برای سال 2021-2022 افزایش دهد تا عرضه گاز را تضمین کند، اگرچه تصمیم نهایی تا آوریل نهایی نخواهد شد. این اقدام 3.7 میلیارد مترمکعب به عرضه اروپا در طول چند ماه اضافه میکند، شاید معادل حدود 1 میلیارد مترمکعب در ماه (حدود 32 MMcm/d). تعمیر و نگهداری امکانات تولیدی برتانیا از اواسط سال 2021 خاتمه یافته، در حالی که تعمیر و نگهداری در سکوی فراساحلی تایرا در دانمارک همچنان ادامه دارد و انتظار نمی رود تا اواسط سال 2023 کامل شود. در هر صورت، از سرگیری تولید در دانمارک تنها مقدار کمی از عرضه (حدود 2 میلیارد متر مکعب در هر سال) را به بازار اروپا اضافه می کند.

تولید در بقیه اروپا به طور کلی به کاهش ادامه می دهد و اگر قیمت های ماه های اخیر برای تولید بیشتر کافی نبوده باشد، این نشانه آن است که دیگر تولیدکنندگان اروپایی به سادگی چیزی گازی برای عرضه ندارند. در مجموع، به نظر می رسد که تنها عرضه بالقوه بسیار محدودی از تولیدکنندگان گاز اروپایی یا تامین کنندگان خطوط لوله غیرروسی وجود دارد.

در این زمینه، هرگونه کاهش جزئی یا کامل عرضه خط لوله روسیه به اروپا باید با برداشت بالاتر ذخیره سازی و واردات LNG حتی بیشتر از سطح رکورد مشاهده شده در ژانویه جبران شود. هشدارها در اینجا این است که برداشتهای اضافی ذخیرهسازی خطر تخلیه کامل ذخایر قبل از پایان زمستان را افزایش میدهد، بهویژه اگر تقاضای اروپا با افزایشی ناشی از شرایط آبوهوایی مواجه شود، همانطور که در فوریه-مارس 2018 رخ داد، در حالی که تقاضا برای واردات حتی بیشتر LNG ممکن است با محدودیت در دسترس بودن محموله ها در بازار جهانی روبرو شود، به خصوص اگر تقاضای اضافی در طول دوره سرما در شمال شرق آسیا رخ دهد که منجر به افزایش تقاضای LNG در آن منطقه میشود. با توجه به این نتایج، در ذیل به مدل سازی تراز گاز اروپا تحت سناریوهای مختلف عرضه روسیه نگاهی میاندازیم:

سناریوهای احتمالی در مورد جریان روسیه به اروپا

با استفاده از مدل جهانی گاز NexanteCA، اکسفورد انرژی به برخی سناریوهای احتمالی برای جریان روسیه به اروپا پرداخته است. در این بخش، یک سناریوی مبنا یا مرجع که در آن هیچ جنگی وجود ندارد تعریف شده که به شرح زیر میباشد:

بر طبق این سناریو، نورد استریم 2 در اواسط سال جاری با حدود 30 تا 40 درصد ظرفیت راه اندازی می شود و جریان در مسیر یامال-اروپا به حدود 65 درصد ظرفیت باز می گردد. این به معنای افزایش واردات خط لوله از روسیه در سال جاری در مقایسه با سال 2021 است، اما برای جبران کاهش احتمالی واردات از شمال آفریقا و به ویژه ایران کافی نیست. تولید گاز در اروپا ممکن است مشابه سطح سال 2021 باشد، اما تقاضا کمتر است، به ویژه در ترکیه که تقاضا در آن سال گذشته به دلیل کمبود در تولید برق آبی به شدت افزایش یافت.

واردات LNG به دلیل افزایش عرضه جهانی LNG و رشد کندتر تقاضا در آسیا و آمریکای جنوبی به طور قابل توجهی افزایش می یابد تا امکان پر کردن مجدد ذخیره سازی در اروپا فراهم شود. تغییر موجودی منهای 29 میلیارد متر مربع در شکل 1زیر نشان دهنده تزریق خالص گاز به انبار در سال 2022 به میزان 9 میلیارد متر مکعب در مقایسه با برداشت خالص 20 میلیارد متر مکعب در سال 2021 است - گردشی معادل 29 میلیارد متر مکعب.

در رابطه با قیمت گاز، TTF به طور متوسط حدود 13.50 دلار به ازای هر MMBtu در سال 2021 بود و پیش بینی مدل برای سطح مشابه در سال 2022 است - توجه داشته باشید که این سطح به طور قابل توجهی پایین تر از منحنی رو به جلو فعلی است که در حال حاضر به دلیل احتمال اختلال در اوکراین و همچنین قطع جریان گاز از روسیه بالاتر از سناریوی مرجع قیمت گذاری شده است.

در سال 2023، در سناریوی مرجع، واردات خالص خط لوله با گاز بسیار بیشتر از روسیه در قالب جریان نورد استریم 2 پیش بینی شده است. تقاضا نیز افزایش می یابد، اما واردات LNG سال به سال پس از افزایش سال 2022 کاهش می یابد. در صورت تهاجم تمام عیار روسیه به اوکراین، سه سناریو جایگزین برای بقیه سال 2022 در نظر گرفته می شود تا اینکه سال 2023 به حالت اصلی بازگردد، اما بدون نورد استریم 2.

تعادل اروپا در سناریوی مرجع در سال های 2022 و 2023

حال در کنار سناریوی مرجع مذکور، سه سناریو برای جنگ بین روسیه و اکراین به شرح زیر توسط آکسفورد انرژی پیشنهاد شده است:

سناریوی A: تمام جریانات در امتداد نورد استریم 1، یامال-اروپا، و تمام مسیرهای عبور از اوکراین در چند هفته آینده متوقف می شوند. صادرات روسیه به بالتیک و مسیرهای مستقیم به ترکیه از جمله مسیرهای اروپای جنوب شرقی حفظ میشود. نورد استریم 2 راه اندازی نمی شود.

سناریوی B: تمام جریانها از طریق اوکراین متوقف شدهاند، نورد استریم 1 با ظرفیت کامل کار میکند، و مسیر یامال-اروپا تنها با حدود یک سوم ظرفیت آن اجرا میشود - تقریباً مشابه نرخ جریان سهماهه چهارم 2021 است. صادرات روسیه به بالتیک و همچنین مسیرهای مستقیم ترکیه حفظ می شود. نورد استریم 2 راه اندازی نمی شود.

سناریوی C: همانند سناریوی B تمام جریانها از طریق اوکراین متوقف شده و نورد استریم 1 با ظرفیت کامل به فعالیت ادامه میدهد، اما Yamal-Europe نیز با ظرفیت کامل برای پذیرش انحراف حجم از مسیر اوکراین کار میکند.

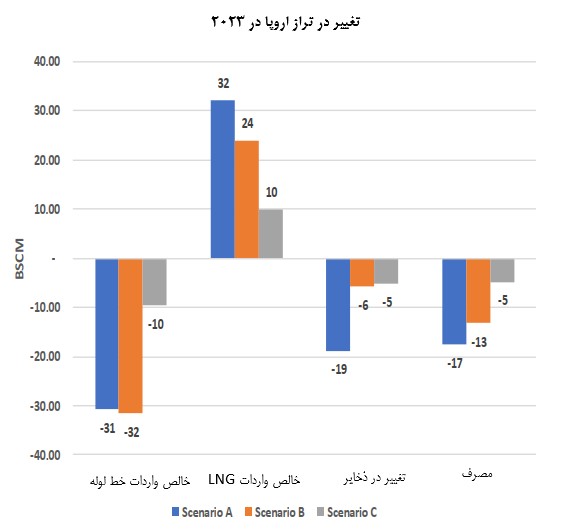

نمودارهای زیر تغییر در تراز اروپا را برای سالهای 2022 و 2023 در مقایسه با حالت پایه عدم تهاجم در مقیاس کامل و عدم کاهش جریان نشان میدهد.

سناریوی A در سال 2022 کاهش بسیار زیادی در واردات خالص خط لوله - از روسیه - دارد و در نتیجه، اروپا LNG بیشتری را وارد میکند، گاز بسیار بیشتری را از ذخیرهسازی خارج میکند (عملاً ذخیرهسازی در اروپا تا حد زیادی در طول سال خالی میشود) و منجر به کاهش شدید تقاضا - در واقع تخریب تقاضا در بخشهای برق و صنعت میشود.

علیرغم بازگشت به جریان گاز از روسیه (البته بدون نورد استریم 2) در سال 2023، اثرات دومینوی متعددی از سال 2022 به 2023 منتقل خواهد شد. در مورد پایه، پیشبینی میشد واردات خط لوله در سال 2023 به میزان قابلتوجهی افزایش یابد، اما بدون نورد استریم 2 محقق نمیشود. با نیاز به تکمیل ذخایر ، واردات LNG نسبت به حالت پایه افزایش مییابد در حالی که تقاضا مجدداً محدود میشود (عملاً از کاهش سال 2022 بازنمیگردد).

سناریوی B در سال 2022 پاسخ نامحسوستری دارد. طبق این سناریو، واردات خط لوله کاهش یافته اما جریان کامل در نورد استریم 1 کاهش را محدود می کند. در نتیجه، نیاز به واردات LNG بیشتر، برداشت بیشتر از ذخیره سازی و کاهش تقاضا محدودتر است. در سال 2023 اثرات دومینوی کمتری مشاهده میشود، اگرچه واردات خط لوله هنوز بسیار کمتر از حالت اولیه است زیرا مسیر یامال-اروپا محدود شده است. هنوز به واردات LNG بیشتری نیاز است، ولی نه به اندازه ذخیره سازی کامل سناروی قبلی زیرا برداشت از ذخایر در سال 2022 کاهش یافته اند و کل کاهش تقاضا نیز محدودتر شده است.

در مقابل، سناریوی C تفاوتهای بسیار کوچکتری را نسبت به حالت پایه در سالهای 2022 و 2023 نشان میدهد.

این نشان دهنده این واقعیت است که یامال-اروپا با منحرف شدن جریان ها به سمت آن از مسیرهای اوکراین با ظرفیت کامل جریان دارد.

در ذیل به بررسی تغییر در واردات LNG طبق سه سناریوی مذکور در سال های 2022 و 2023 میپردازیم:

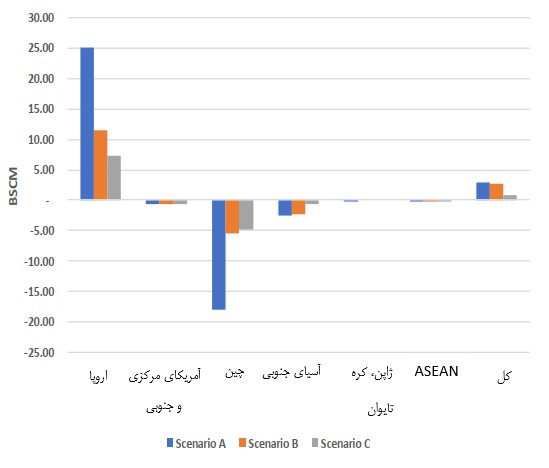

تغییر در واردات LNG 2022

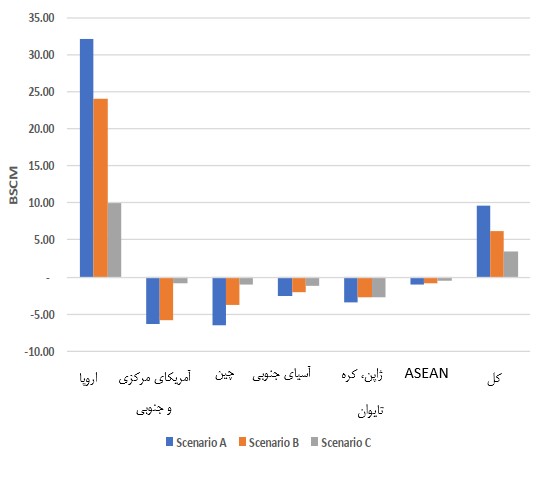

تغییر در واردات LNG 2023

طبق نمودارهای بالا، واردات اندکی کمتر از خط لوله با LNG بیشتر با تغییر کمی در جابجایی ذخیره سازی و تقاضا جبران می شود. کاهش واردات خط لوله به اروپا تا حدی در سه سناریو با افزایش واردات LNG جبران می شود. اولین نکته ای که باید به آن توجه کرد این است که فضای کمی برای افزایش مقدار LNG موجود در بازار جهانی در سال 2022 وجود دارد - شاید تنها 3 میلیارد متر مکعب قابل جبران باشد.

با عرضه LNG بیشتر، در سال 2023 دامنه انعطاف پذیری جایگزینی عرضه خطوط لوله بیشتر میشود. بنابراین، افزایش واردات LNG اروپا تقریباً همه ناشی از انحراف از کشورهای دیگر است. در سال 2022، مدل سازی نشان می دهد که بیشتر انحراف ها از چین و مقادیر کمتری از هند، پاکستان و بنگلادش انجام می شود. در سال 2023 انحرافات به اروپا گسترش بیشتری خواهد یافت. با کاهش جریان از روسیه، افزایش قیمتهای نقدی در سطح جهانی غیرمنتظره نیست.

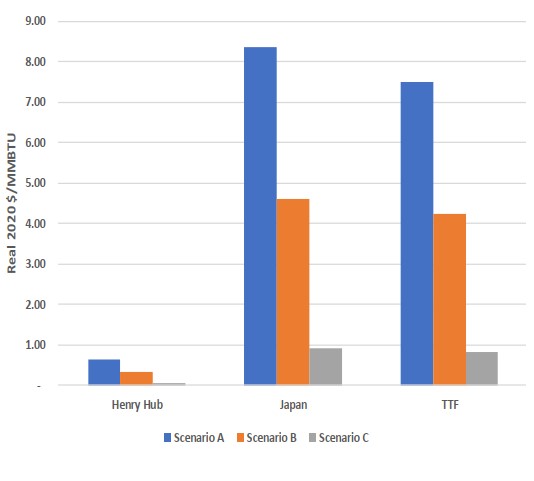

تغییر قیمت اسپات در 2022

تغییر در قیمت اسپات 2023

دو نمودار بالا تغییر قیمتهای هنری هاب، اسپات ژاپن و TTF را در سالهای 2022 و 2023 نسبت به حالت پایه نشان میدهد. میانگین قیمت TTF در سال 2021 حدود 13.50 دلار به ازای هر MMBtu و میانگین قیمت نقدی ژاپن حدود 16 دلار در هر MMBtu بود. همانطور که قبلاً اشاره شد، قیمت پایه TTF برای سال 2022 مشابه سطح 2021 بود و برای ژاپن کمی پایین تر در حدود 14 دلار بود.

در سناریوی الف، قیمت ها در سال 2022 به شدت افزایش می یابد و حدود 40 درصد برای TTF و 20 درصد برای اسپات ژاپن افزایش می یابد. افزایش قیمت برای سناریوی دیگر کمی کمتر است و برای سناریوی C کاملاً نامحسوس است. برای سال 2023 تفاوت قیمت ها نسبت به مورد پایه حتی بیشتر است.

این تا حد زیادی منعکس کننده این است که در مورد سناریوی پایه 2023، قیمت ها به طور قابل توجهی در مقایسه با سال 2022 کاهش می یابد اما در سایر سناریوها بالاتر باقی می مانند. به عنوان مثال، در سناریوی A، قیمتهای سالهای 2023 و 2022 به طور کلی در همان سطح بهطور متوسط 16 تا 17 دلار به ازای هر MMBtu برای هر دو اسپات ژاپن و TTF هستند، در مقایسه با کاهش قابل توجه در مورد پایه.

جمع بندی

حتی با تهاجم روسیه، مشخص نیست که آیا این امر منجر به اختلال در جریانات از روسیه خواهد شد یا خیر. در مجموع، بعید است که روسیه جریانات در امتداد نورد استریم 1، یامال-اروپا، و مسیرهای اوکراین را صرفاً در نتیجه تحریم های اعمال شده توسط غرب کاهش دهد.

علاوه بر این، بعید است که اروپا تحریمهایی را بر واردات انرژی از روسیه، بهویژه گاز اعمال کند، زیرا این امر احتمالاً به شدت به اقتصاد اروپا، بهویژه در اروپای مرکزی و شرقی آسیب میزند. با در نظر گرفتن تحریم اعلام شده برروی سوئیفت روسیه، ممکن است کاهش جریانها محتملتر باشد، زیرا اگر روسیه برای صادرات هیدروکربن خود پولی دریافت نکند، بعید است که آنها را تحویل دهد و ادعای شرایط فورس ماژور فیزیکی کند.

یک سناریوی واقعی تر ممکن است این باشد که زیرساخت گاز اوکراین در هر درگیری آسیب ببیند و توانایی تعمیر آن در میانه یک درگیری وجود نداشته باشد و در نتیجه جریان ها قطع شود. آکسفورد انرژی سه سناریو مختلف را در رابطه با کاهش جریان از روسیه که در بالا ذکر شد بررسی کرده است.

تعطیلی کامل مسیرهای نورد استریم 1، یامال-اروپا و اوکراین عواقب مخربی برای بازار گاز اروپا به همراه دارد که اثرات منفی در سراسر جهان دارد. 100 میلیارد متر مکعب واردات از دست رفته را نمی توان با تولید اضافی در اروپا یا واردات خط لوله و LNG از جاهای دیگر جایگزین کرد زیرا ظرفیت وجود ندارد. ال ان جی می تواند تا حدودی از آسیا منحرف شود، اما این شرایط ادامه نخواهد داشت.

ذخیره سازی در اروپا ممکن است تمام شود، و تنها تا چند هفته کاربرد داشته باشد و پس از آن به دلیل کمبود عرضه، ذخیره سازی نمی تواند دوباره پر شود، و بازار اروپا را با زمستان فاجعه بار در سال 2022/23 با تعطیلی صنعت و نیروگاه ها مواجه می کند زیرا قیمت گاز اروپا بسیار بالاتر از سطح سال 2021 افزایش می یابد.

یک سناریوی کمی کمتر دراماتیک این است که مسیرهای اوکراین بسته شوند و اگر کاهش عرضه گاز به 40 میلیارد مترمکعب در طول این مسیرها محدود شود، در این صورت شاهد کاهش تقاضا و کاهش ذخیرهسازی و همچنین انحراف LNG کمتری نسبت به سناریوی اول خواهیم بود.

سناریوی سوم این است که کاهش جریان از طریق اوکراین تا حدی با افزایش جریان در امتداد یامال-اروپا جبران شود، که می تواند جایگزین بخش قابل توجهی از ضررهای اوکراین شود، زیرا در حال حاضر جریان در امتداد یامال-اروپا بسیار کم است. اگر این اتفاق بیافتد و روسیه در تغییر جریان ها همکاری کند، و با در نظر گرفتن انحراف بالقوه LNG، برداشت از ذخیره سازی و کاهش تقاضای گاز بسیار ناچیز خواهد بود.

بنا بر گزارشها، دولت ایالات متحده در حال گفتگو با تولیدکنندگان LNG ایالات متحده و سایر صادرکنندگان LNG است تا آنها را وادار به ارسال LNG بیشتر به اروپا کند، که این کار فقط از طریق انحراف محمولههای LNG از سایر کشورها ممکن است.

به این ترتیب، به نظر می رسد شدت جنگ و تخاصم بین روسیه و اروپا در بحث مربوط به تحریمها، میتواند سناریوهای متفاوتی را در زمینه امنیت گاز اروپا رقم بزند ولی آنچه مشخص است این است که در صورت رخداد بدترین شرایط یا همان سناریوی الف، راهکار کوتاه مدت چندانی برای اروپا وجود نخواهد داشت و در صورت وقوع سایر سناریوها، شرایط به شکلی نخواهد بود که برای اروپا جایگزینی روسیه ممکن نباشد و کشورهای اروپایی در اعلام تحریم ها علیه روسیه این وضعیت و نیاز مبرم خود به این کشور را حداقل در کوتاه مدت مد نظر قرار خواهند داد.

منابع:

-Quarterly gas review, Impact of conflict in Ukraine and the short term gas market, the oxford institute for energy studies, Feb 2022

-How long can Europe cope if Russian gas supplies were interrupted, Wood Mackenzie, Feb 2022

انتهای پیام/