تحول بازار ارز کلید خورد/ دولت بازار غیر رسمی دلار را پذیرفت

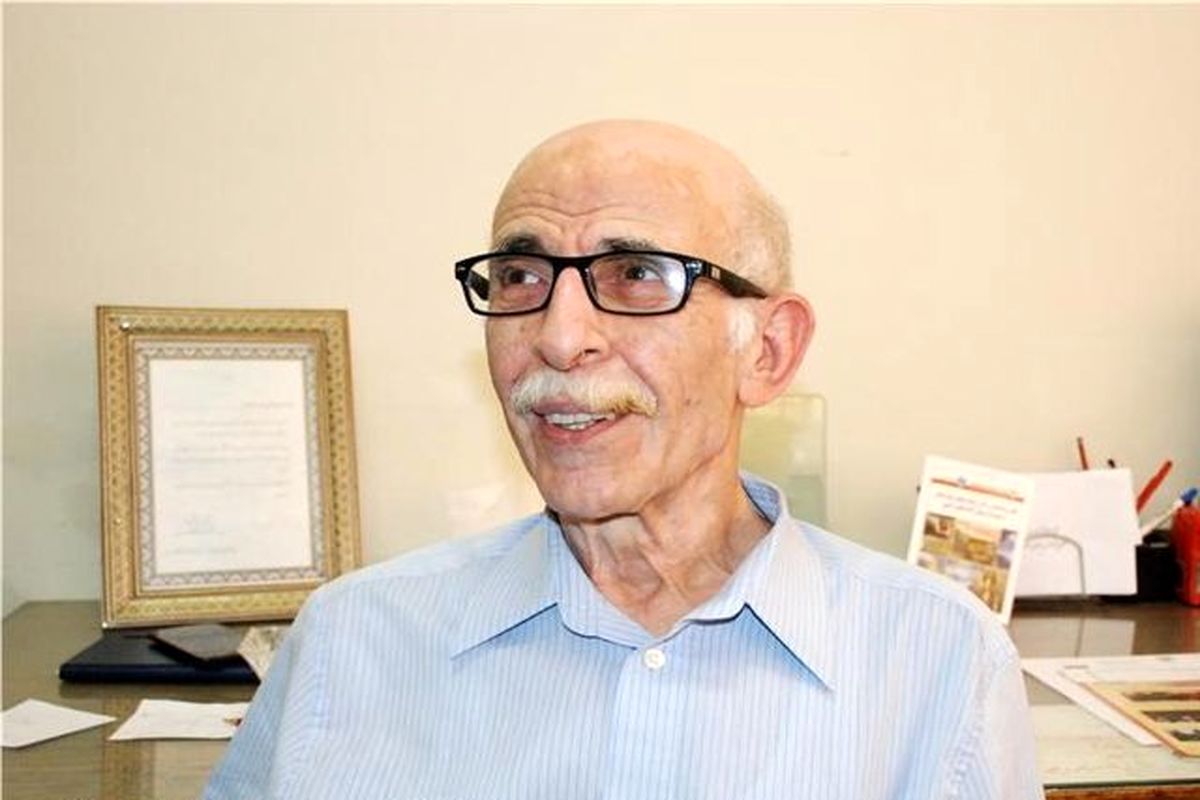

به گزارش گروه فرهنگ و هنر خبرگزاری برنا؛ ارز دیجیتال و نقش سیاست های پولی و مالی در حمایت از تولید ملی موضوع برنامه «رو در رو» دوشنبه چهارم تیرماه از شبکه چهار سیما بود با حضور محمدرضا پورابراهیمی رئیس کمیسیون اقتصادی مجلس و محمدرضا رنجبر فلاح استاد دانشگاه و اقتصاددان با طرح مسائل روز جامعه و امور کلان اقتصاد و بازارهای مالی بررسی شد.

ابتدا پور ابراهیمی درباره اهمیت بازار متشکل پولی و اهمیت آن در نظام اقتصادی کشور و موقعیت دولت در ارتباط با این بازار، گفت: بازار متشکل پول در چارچوب ضوابط و مقررت شکل می گیرد که بتواند عرضه و تقاضای منابع را در اقتصاد کشور مدیریت کند و با نهادهای ناظر همچون بانک مرکزی به عنوان واضع مقررات و سیاست ها هماهنگ می شود و بر اساس رویکردی که در حوزه فعالیت های خود دارد با تجهیز منابع همزمان از طرف عرضه منابع و تخصیص آن از طرف تقاضا رویکرد انتقال منابع را به مجموعه فعالیت های اقتصادی در نظام اجرایی کشور عملیاتی کند.

وی در پاسخ به این پرسش که آیا منابع خارجی و ارزی است یا همه تجهیزات و منابع پولی کشور است؟ بیان کرد: مجموع منابعی که در حوزه اقتصاد کشور اعم از منابع داخلی که در قالب ریال مطرح است و منابع خارجی که در قالب فاینانس ها مطرح می کنیم و مجموع این منابع در این ساختار به عنوان تجدید منابع و قاعده طرف عرضه و جذب سرمایه مطرح است و رویکرد بازار متشکل پولی ساماندهی و ایجاد بستری است که بر اساس ضوابط و مقررات بتواند این مکانیزم را در اقتصاد کشور مدیریت کند.

فلاح نیز درباره تأثیرمدیریت بازار متشکل پولی بر توازن تجارت خارجی و اقتصاد کشور، اظهار کرد: تقسیم بندی بازارها در حوزه اقتصاد کلان شامل چهار بازار عمده است که این بازارها در تعامل با یکدیگر هستند و هر کدام بر بازارهای دیگر اثر دارند به عبارتی چهار بازار پول که بازار متشکل پول طبق قوانین و سیاست ها است و کسانی که به قوانین عمل نمی کنند بر هم زننده بازار متشکل پول هستند؛ بازار دوم، بازار سرمایه و بازار سوم بازار کالاها و خدمات است و بازار چهارم بازار نیروی کار و عوامل تولید است.

وی ادامه داد: هر کدام از این بازارها با فعل و انفعالاتی که در آنها اتفاق می افتد و طبق مقرراتی که برای آنها تنظیم می شود می تواند بر کارآمدی بازارهای دیگر اثر بگذارد و یا می تواند موجب متلاطم شدن بازارهای دیگر شود به عنوان مثال یکی از فاکتورهای تعیین کننده در بازار پول نرخ بهره است که تغییر این نرخ بلافاصله در بازار دارایی ها روی قیمت سهام تأثیر بگذارد.

این اقثصاددان همچنین عنوان کرد: تغییر نرخ سود می تواند در جذب سرمایه خارجی اثر بگذارد و باعث نقل و انتقال سرمایه به داخل کشور شود و با منجر به خروج سرمایه از کشور شود با تأثیری که بر روی نرخ ارز دارد همچنین این نرخ بهره می تواند بر میزان سرمایه گذاری که در بازار کالا و خدمات اتفاق می افتد نیز اثرگذار است و در واقع بر رشد اقتصادی و ارزش افزوده بخش های اقتصادی موثر است و این ارزش افزوده در بخش های اقتصادی با جذب نیروی کار و تقاضایی که برای عوامل تولید ایجاد می کند می تواند در بازار عوامل تولید اثر بگذارد در واقع این بازارها باید یکپارچه و با همدیگر دیده شود و نرخ بهره، نرخ ارز، دستمزدها و قیمت کالا و خدمات بلافاصله اثر خود را بر بازارهای دیگر اقتصاد می گذارد.

پورابراهیمی به عنوان یکی از مدافعان استقلال بانک مرکزی ضمن تشریح موقعیت بانک مرکزی در مواجه با بازار متشکل پولی، اقدامات لازم برای تحقق استقلال بانک مرکزی را تشریح کرد و گفت: بانک های مرکزی در دنیا سیاست هایی که حفظ منافع اقتصاد کلان کشور را دنبال می کنند به عنوان مثل شاید اصلی ترین تعریفی که برای بانک های مرکزی در دنیا تعریف می شود حفظ ارزش پول ملی در کشورها است و گاهی سیاست هایی که دولت ها اتخاذ می کنند با آن نگاهی که بانک های مرکزی در دنیا دارند متفاوت می شود و تضاد منافع اتفاق می افتد.

رییس کمیسیون اقتصادی مجلس شورای اسلامی خاطر نشان کرد: اگر دولتی علاقمند است کاهش ارزش پول ملی را پیگیری کند اما بانک مرکزی باید حفظ ارزش پول ملی را به عنوان یکی از اصول و وظیفه ذاتی خود محقق کند، اگر بانک مرکزی مستقل از قوه مجریه و مستقل از ساختار اجرایی کشور نباشد، نبابراین دیگر امکان مقابله با تصمیم های دولت در کاهش ارزش پول ملی و مقاومت در این رابطه را ندارد.

پور ابراهیمی با طرح این موضوع که در اکثر کشورها سیاست های بانک مرکزی مستقل از قوه مجریه است، اظهار کرد: یکی از مشکلات اصلی که در طی سالهای اخیر بیشتر بروز کرده وابستگی بانک مرکزی به قوه مجریه است که البته به دولت فعلی هم ارتباط ندارد و دولت های قبلی هم به همین شکل بودند، نمونه بارز این مشکل را در حوزه های مختلف اقتصادی شاهد هستیم و در دولت های قبل من یادم هست مواردی شاهد بودیم که رییس دولت پیشنهاد کرده که چگونه تغییرات نرخ ارز را که موجب کاهش ارزش پول ملی شده در حساب تسعیر به عنوان درآمد دولت شناسایی کنیم.

وی تأکید کرد: وقتی بانک مرکزی پیشنهاد افزایش نرخ ارز برای درآمدزایی دولت را را مطرح می کند مفهوم این کار این است که بانک مرکزی اجازه می دهد ارزش پول ملی کاهش یابد و اثر تورمی سنگینی به اقتصاد دارد و به شدت آثار سختی بر مردم تحمیل شود و عدم استقلال بانک مرکزی باعث می شود نتواند در برابر این سیاست ها مقاومت کند.

مجمع تشخیص مصلحت نظام بانک مرکزی را وابسته تر کرد

پور ابراهمی در برابر این پرسش که در موقعیت فعلی و عدم استقلال بانک مرکزی برای اصلاح چه اقدامی باید انجام داد؟ گفت: در سوابق مربوط به استقلال بانک مرکزی که نگاه کنیم اختلافات بین دولت و مجلس در دوره های گذشته اتفاق افتاده و علیرقم اینکه مجلس بر استقلال بانک مرکزی تأکید کرده و در بعضی از موارد قانونی تصویب کرده، در این رابطه اختلاف نظر بین شورای محترم نگهبان هم اتفاق افتاده است و مستحضر هستید در سالهای اخیر این موضوع به دلیل اهمیتی که دارد به مجمع تشخیص مصلحت نظام ارجاع شد و آخرین وضعیتی که داریم تصمیم مجمع تشخیص مصلحت نظام کمکی به این موضوع نکرده است و استقلالی که برای بانک مرکزی انتظار داریم محقق نشد و تصمیم مجمع تشخیص مصلحت نظام وابستگی بانک مرکزی را به دولت بیشتر کرد و کمتر نکرد.

وی در همین رابطه با اشاره به برنامه و پیگیری های مجلس عنوان کرد: یکی از مواردی که امروز مورد انتقاد جدی ما در مجلس است نداشتن استقلال بانک مرکزی است و به با جدیت در کمیسیون اقتصادی مجلس پیگیری می کنیم و گزارش هایی را نیز در این رابطه تهیه کردیم و اصلاح قانون بانک مرکزی که در دولت نیز رقم خورده و در تصمیات دولت پیگیری می شود.

استقلال بانک مرکزی امسال محقق می شود

رئیس کمیسیون اقتصادی مجلس از اتمام قانون اصلاح ساختار بانک مرکزی در سال 97 خبر داد و گفت: دو موضوع مهم را امسال در دستور کار داریم که یکی اصلاح قانون بانکداری است و به طور عمده مشکلات اساسی در حوزه نظام بانکی و سپرده ها و تسهیلات و مباحث مربوط به رفتار نظام بانکی است و دیگری اصلاح ساختار بانک مرکزی است که استحضار دارید از سال 1351 قانون بانک مرکزی در کشور ما عملیاتی شده است تا امروز اصلاحات کمی را پشت سر گذاشته و به طور کلی قانونی قدیمی است.

پور ابراهیمی با طرح این موضوع که یک سر فصل از اصلاح ساختار بانک مرکزی به استقلال بانک مرکزی اختصاص دارد، ادامه داد: امیدواریم با توافقی که در این زمینه با دولت انجام می دهیم و عدم مخالف دولت به عبارتی همراهی سایر نهادها و مراکز قانونی در این حوزه بتوانیم استقلال بانک مرکزی را که ضرورت اجتناب ناپذیر در اقتصاد ایران است را رقم بزنیم.

وی با اشاره به تصمیم غیر کارشناسی افزایش پنج درصدی نرخ سپرده گذاری در بانک ها در هفته های پایانی سال گذشته، تصریح کرد: اگر بانک مرکزی مستقل بود با اخذ چنین تصمیمی مخالفت می کرد.

تشریح حذف دلار و راهکار جایگزین

فلاح نیز در ادامه به این پرسش که اظهارات کارشناسانه گرایش به سوی پیمان های پولی است و سوآپ ارزی چیست؟ اگر به سمت این پیمان ها برویم و بتوانیم با موفقت این پیمان ها را در نظام ارزی کشور برقرار کنیم تا چه حد می توانیم تجارت کشور را ارز زیر نفوذ دلار خارج کنیم؟ اظهار کرد: در شرایط خاصی که کشور ما قرار دارده و تجربه تحریم های قبل از برجام نشان می دهد نظام مبادلات ارزی کشور به شدت دچار چالش شد، به دلیل وبستگی اقتصاد ما به یک ارز خاص و انعقاد اغلب قراردادهای نفتی بر اساس دلار و ما همیشه دلار برای معامله داشتیم.

وی ادامه داد: سوالی که همیشه مطرح بود این بود که اگر به عنوان مثال تاجر ایرانی با تاجر ترکیه در حال معامله است چرا نباید با ریال و لیر مبادله کنند و چه نیازی است که یک ارز ثالث در معامله استفاده شود؟ پاسخ این مسأله این است که آیا واحد پول این دو کشور ارزش با ثباتی دارد؟ اگر تاجر ایرانی لیر گرفت، ارزش لیر کاهش نخواهد داشت؟ در این صورت بخشی از ارزش صادارت تاجر کسر می شود و بالعکس تلاطم های بازار ارز ایران ارزش ریال را کاهش می دهد و برای فرار از ریسک نوسانات ارز یک ارز سوم را که با ثبات است معامله انجام می شود.

این استاد دانشگاه خاطر نشان کرد: پیشنهادهای مطرح شد که پیمان های دو جانبه و چند جانبه منعقد شود که با ارزهای محلی و بومی مبادله صورت گیرد اما همچنان این سوال مطرح بود مه چگونه قدرت خرید آن پول حفظ شود و نظام تسویه به چه صورت باشد؟ در این مورد همچنان بر حسب ارز ثالث تسویه محاسبه می شد و انجام آن از سوی یک مرجع محل سوال بود که بانک مرکزی کشورها این تسویه را انجام دهند یا شرکت های بیمه ای و موضوع محل اختلاف بود.

راه حل صندوق بین المللی پول

فلاح با اشاره به ظهور ارز دیجیتال که ماهیت فیزیکی ندارد و می تواند ارز ثالث محسوب شود بیان کرد: مشکل پیمان های دو و چند جانبه با استفاده از ارز دیجیتال قابل رفع است و بسیار ساده می توان با تعریف ارز جدید به شکل دیجیتال که ماهیت فیزیکی هم ندارد می توانیم این مشکل را حل کنیم و تجربه این ارز هم موجود است بعد از جنگ جهانی دوم صندوق بین المللی پول یک پولی را تعریف کرد به نام SDR همان حق برداشت محصول این پول یک پول دفتری بود و ماهیت خارجی نداشت و کشورها با راحتی بدون اینکه نیاز به جا به جایی دلار داشته باشند می توانستند با همین SDR تسویه کنند و امور حسابداری معاملات آنها در صنددوق بین المللی پول انجام می شد.

این اقتصاد دان با طرح این مهم که اگر ما مشابه SDR را تعریف کنیم به جای آنکه پول دفتری باشد به صورت دیجیتال عمل کند، می توانیم پیمان های چندجانبه ارزی منعقد کنیم، اظهار کرد: پول دفتری SDR برای تسویه بین دولت ها بود در حالیکه می توان یک پول دیجیتال را برای تسویه به بین تجار و بازرگانان دو یا چند کشور ایجاد کرد به این صورت که بر اساس پیمان دو یا چند جانبه همین SDR را تعریف کنیم و یک SDR جدید تعریف کنیم و با این ارز جدید وقتی تاجر ایرانی از بانک مرکزی ارز مطالبه می کند و در ازای آن ریال پرداخت می کند به جای یورو و دلار این ارز را می گیرد و وقتی با تاجر چینی مبادله می کند این ارز با پرداخت می کند و تاجر چینی هم این ارز را به حساب تاجر روسی در معامله ای دیگر واریز می کند و همینطور تاجر روسی این ارز را در معامله با تاجر ترک مورد استفاده قرار می دهد.

فلاح تأکید کرد: اگر ما در قالب یک پیمان دو یا چند جانبه پولی به جای آنکه پول یکی از کشورها را که نوسان دارد مبنا قرار دهیم ارز جدیدی را تعریف کنیم که پولی مانند یورو یا دلار باشد و یا به سبدی همچون SDR وصل باشد که ارزش آن با ثبات باشد ما به راحتی در فضای مدرن دیجیتال می توانیم با حداقل هزینه نقل و انتفالات را انجام دهیم با سرعتی به مراتب بالاتر و وابستگی به سوئیفت را کاهش می دهد.

استفاده از اکو برای پیمان های ارزی چند جانبه

این کارشناس اقتصادی در پاسخ به امکان پذیرش این پیمان های چندجانبه از سوی کشورها، گفت: اگر ایران، ترکیه، چین، روسیه، هند، قطر، عمان، کره جنوبی در کنار هم پیمان ایجاد یک واحد پول جدید را بپذیرند و یا از اتحادیه اقتصادی اکو استفاده کنند و اکو کوین و یا اکو مانی ایجاد کنند در این صورت این پول جدید به راحتی می تواند مستقل و خارج از سیطره دلار در معاملات این کشورها به کار گرفته شود و بانکی را نیز به عنوان بانک عامل مقرر کنند که یک بانک آسیایی باشد و یا بانک اکو باشد در این صورت همه این کشورها می توانند مقداری ارز را در آن بانک عامل سپرده گذاری کنند و به عنوان پشتوانه این ارز ذخیره سازی کنند و می تواند حتی یورو را ذخیره کرد و هر یورو به عنوان یک واحد از پول جدید و همه تجار می توانند یورو دهند و ارز جدید را دریافت کنند.

ارز جدید دیجیتال راهکار خروج از سیطره دلار

وی افزود: در روند شکل گیری این واحد پول مشترک، بانک های مرکزی می توانند هر کدام در ابتدا 5 میلیارد یورو را در بانک عامل ذخیره کنند و ارز جدید در حد 50 میلیارد یورو ایجاد شود و معادل همین بانک های مرکزی می توانند تعهدی ایجاد کنند و به عنوان مثال اگر 100 میلیارد یورو این ارز را ایجاد کنیم در یک مبادلات خودمان با سرعت گردشی که دارد می توانیم 1000 میلیاد یورو مبادلات بین کشورها را بی نیاز از دلار انجام دهیم و بی نیاز از محدودیت های تحمیلی به کشورها معاملات خود را با این کشورها انجام خواهیم داد.

پور ابراهیمی، به تکالیف دولت مطابق سیاست های بالا دستی در جهت حرکت از دلار به سمت ارزهای دیگر و خروج از تک ارزی بودن پرداخت و عنوان کرد: در حوزه قانون گذاری در سالهای قبل با دولت مطرح کرده بودیم که جدای از آنکه به واسطه شرایطی که در منطقه و جهان داریم و مسائلی چون تحریم ها و مراودات اقتصادی کشور متأثر از فضاهای پیرامونی ماست، فارغ از این دولت ها به این سمت رفتند که با تعریف ارزهای محلی و منطقه ای بتوانند موضوع جدا شدن از ارز قالب در دنیا را که امروز دلار است را در دستور کار گذاشتند و دولت هایی که محدودیت هایی همچون تحریم کشور ما را ندارند به این سمت حرکت کردند.

تکلیف برنامه ششم خروج از دلار

رئیس کمیسیون اقتصادی مجلس خاطر نشان کرد: فارغ از اینکه کشور ما اولویت های دیگری دارد که باید به سمت خروج از ارز قالب حرکت کند، در برنامه ششم توسعه به دولت تکلیف کردیم که حوزه پیمان های پولی را در نقل و انتقال فعالیت های بازرگانی در ارتباط با کشورهایی که با ما مراودات اقتصادی دارند، فعال کنیم البته پیمان های پولی می تواند بین دو یا چند کشور باشد و باید توافقاتی بین کشورها وجود داشته باشد تا بتوانیم بر اساس آن این پیمان را عملیاتی شود.

وی با بیان اینکه هم اکنون برخی از کشورها پیمان های پولی را اجرایی کردند، افزود: روسیه، هند و کره جنوبی و بسیاری از کشورهای دیگر این هماهنگی ها را بین خودشان انجام دادند و به این نتیجه رسیده اند که سیطره دلار امروز در اقتصاد آنها می تواند به دلایل مختلف آثار منفی بگذارد و در موارد بسیاری شرایط نامناسبی را در اقتصاد جهانی در رابطه با این سیطره ارزی دیده ایم.

حرکت کند دولت در خروج از تک ارزی

رییس کمیسیون اقتصادی مجلس همچنین عنوان کرد: دولت به کندی در مسیر خروج از تک ارز دلار است و نیازمند تسریع و پیگیری مجدانه است، البته با تأخیر دولت اقدام به این مهم کرده است ای کاش دولت سالهای گذشته این موضوع را در دستور کار قرار می داد و امروز بخشی از ظرفیت اقتصادی کشور عملیاتی می شد.

پورابراهیمی همچنین گفت: به نظر می رسد در کنار پیمان پولی می توانیم از مکانیزم ارز دیجیتال استفاده کنیم و آن هم قواعد و ضوابط خاص خود را دارد البته هنوز بانک مرکزی وارد این عرصه نشده است و بانک مرکزی به جای آنکه اصل ماجرا را بررسی کند مصادیق مورد استفاده مردم را مبنا قرار داده و ما تکلیف کردیم در سه ماه پایان سال 96 که بانک مرکزی گزارشی ارائه کند و از نقاط ضعف بانک مرکزی غفلت از ابزار مهمی چون ارز دیجیتال است که امروز در شرایط تحریم می تواند به کمک ما بیاید.

بانک مرکزی ارز دیجیتال را نشناخته

وی خاطر نشان کرد: ارز دیجیتال یکی از راهکارهای جدا شدن از سیطره دلار است و در این رابطه گزارشی که از بانک مرکزی خواستیم بسنده شده به فعالیت مردم در فضای مجازی و ارزهای دیجیتالی که دیگران ساخته اند و بحث ما اظهار نظر بانک مرکزی در مورد اهمیت ارز دیجیتال و استفاده از آن و طراحی و ایجاد مکانیزم ارز دیجیتال در اقتصاد کشور بود و یکی از نیازهای این مهم قوانین و مقررات است که بانک مرکزی باید در این رابطه آئین نامه بنویسد و ضوابط را مشخص کند و زیر ساخت لازم را ایجاد کند و اعلام کند چگونه ارز دیجیتال در کشور عملیاتی می شود.

بانک مرکزی پیشگام ارز دیجیتال باشد

وی تصریح کرد: نیازمند رویکر و نگاه جدید هستیم که در حوزه اقتصادی باید به ارز دیجیتال شکل بگیرد و تکالیف در بالا دست در مورد پیمان پولی وجود دارد اما در حوزه ارز دیجیتال فکر می کنم نیازمند به تکلیف نیست و بانک مرکزی باید خودش پیشگام باشد از این ظرفیت استفاده کند که کشورها هم اکنون از این ظرفیت استفاده می کنند و این موضوع هم اکنون در دستور کار مجلس است و چند ماه است که مرکز پژوهش های مجلس در این موضوع بررسی هایی انجام داده و مجموعه دستگاه های تخصصی نیز در این بخش ورود کرده اند، بازار سرمایه می توان ارز دیجیتال را در اجرایی کند و سایر مراکز تخصصی نیز در این مهم ورود کرده اند و با توجه به تجربه دیگر کشورها لازم است در حوزه سخت افزار برای ارز دیجتال چارچوبی در نظر بگیریم و مجموع این عوامل می تواند مبنای حرکت ما شود و فکر می کنم مجلس دارد جور بانک مرکزی را متحمل می شود و فکر می کنیم در نیمه دوم سال بتوانیم عملیات اجرایی در حوزه ارز دیجیتال را در کشور اجرا کنیم.

ارز دیجیتال برای مسئولان ناشناخته است

فلاح با بیان اینکه خلط موضوعی در مورد ارز دیجیتال پیش آمده است، گفت: ما به جای آنکه درباره ارز دیجیتال و مفهوم آن و فضای بلاک چین بررسی انجام دهیم در رابطه با مصداق آن بیت کوین اظهار نظر کردیم و موضوع بحث اصلاً این نیست و این مهم در حال حاضر اتفاق افتاده به این شکل اگر مبلغی در کارت شما موجود باشد، آن را به حساب شخص دیگری واریز می کنید و اتفاقی که رخ می دهد این است که مجموعه اعداد از حساب شما به حساب شخص دیگری منتقل می شود و حالا همین پول به جای آنکه ریال یا دلار باشد می تواند واحد ارزی باشد که بین کشورها در قالب یک توافقنامه بین المللی مورد پذیرش قرار گرفته است و در مبادلات خود این واحد ارزی جدید دیجیتال را مورد استفاده قرار می دهند.

رییس کمیسیون اقتصادی مجلس در موضوع بیت کوین که مصداق ارز دیجتال است و نباید ملاک ماهیت ارز دیجیتال و تصمیم بر استفاده از و ایجاد ارز دیجیتال در کشور باشد، خاطر نشان کرد: ما تأکید بر ورود ارز دیجیتال که تولید دیگر کشورهاست نداریم اما برای گشایش گره های اقتصادی خود می توانیم از این ابزار استفاده کنیم.

ارز دیجیتالی را زودتر از گرام راه اندازی کنیم

فلاح با طرح این موضوع که مفهوم درست ارز دیجیتال را با دکتر کمیجانی قائم مقام بانک مرکزی مطرح کرده است، عنوان کرد: وقتی به طور کارشناسی مفهوم ارز دیجیتال را درست توضیح دادم دکتر کمیجانی استقبال کرد و گفت ممکن است مرکز ملی فضای مجازی نکاتی در این رابطه را نپذیرند و هفته گذشته با دکتر فیروزآبادی این موضوع را در میان گذاشتم و پس از توضیح او نیز به شدت استقال کرد و درخواست کرد قبل از آنکه ارزی به نام گرام توسط شبکه تلگرام فعال شود شما سریعتر اقدام کنید تا دارایی های مردم در تبادل ارزی به ارز تولید خودمان مبادله شود و وقتی موضوع درست مطرح شود مورد استقبال مسئولان قرار می گیرد.

پور ابراهیمی با یادآوری آنکه مجلس از بانک مرکزی خواسته بود گزارش در مورد ارز دیجیتال انجام دهد، اظهار کرد: بانک مرکزی متولی این مهم است و امروز نمی توانیم به جای بانک مرکزی به شهرداری تهران بگوییم بر روی ارز دیجیتال کار کند و جایگاه بانک مرکزی این است که با یک تیم عملیاتی بر روی این مهم کار کند و برعکس شده و ما در صدد انجام کار مطالعاتی و حتی عملیاتی هستیم و بعد در ارائه آن به بانک مرکزی آیا آن بپذیرد یا خیر؟

رد پای دو هفته آخر سال 96 بر سیستم بانکی و اقتصاد ایران

فلاح در ادامه در رابطه با هجوم صاحبان سرمایه به تبدیل منابع مالی به طلا و سپرده گذاری بر اساس نرخ سود سپرده در بانک ها که نقش مهمی در اقتصاد ایفا می کند، به این پرسش که ارتباط سود بانکی با شاخص های اصلی اقتصاد چیست؟ پاسخ داد و گفت: در واقع به نوعی بر می گردیم به سوال اول که بازارها را تقسیم بندی کردیم که هر کدام از این بازارها چگونه روی هم اثر می گذارند در فضای نقدینگی کشور باید نگاه کنیم که چه اتفاقی افتاده در در سال 92 نقدینگی کشور به طور دقیق 492 هزار میلیاد تومان بوده عددی نزدیک به 500 هزار میلیارد تومان و در سال 96 به عدد 1500 هزار میلیارد تومان رسید و در حال حاضر 1600 هزار میلیارد تومان کشور نقدینگی دارد.

وی یادآور شد: همه اقتصاددانان پیش بینی می کردند این حجم نقدینگی قدرت انفجاری را در اقتصاد ایجاد می کند مکر آنکه توسط بخش تولید جذب شده و تبدیل به سرمایه گذاری و تولید کالا شود و عرضه کالا و خدمات به حدی اتفاق بیفتد و رشد اقتصادی محقق شود و این قدرت انفجاری قیمت ها را مهار کند، وقتی که رشد پایه پولی در سال 96 عدد 19.1 درصد بوده و نقدینگی در حد 22 درصد بود اگر مقرر بود رشد اقتصادی 8 درصد هم در اقتصاد ما محقق شود، هشت درصد این میزان نقدینگی را به خود اختصاص می داد و فاصله بین 8 درصد تا 22 درصد می توانست قدرت انفجاری روی قیمت ها را ایجاد کند.

فلاح با طرح این سوال که آیا رشد اقتصادی هشت درصدی محقق شد؟ گفت: رشد اقتصادی در سال 96 بر اساس گزارشی که در همایش سیاست های پولی و ارزی سه شنبه هفته قبل 28 خرداد ارائه شد، 3.7 درصد بوده و ما بقی همان قدرت انفجاری است که می تواند در بازارهای دیگر تلاطم ایجاد کند و وقتی بانک مرکز به آثار این مهم واقف است می خواهد رفتاری کند که نقدینگی جمع شود تا تورم ایجاد نشود و معمولاً بازی کردن با نرخ بهره یکی از ابزار بوده که برای جلب و جذب نقدینگی انجام می دهد.

وی تأکید کرد : درست است که با افزایش نرخ سود بانکی قیمت دارایی ها کاهش پیدا می کند و مسکن دچار توقف رشد قیمت و یا رکود می شود همچنین نرخ سهام متأثر از این افزایش می شود و نرخ ارز نیز تأثیر می پذیرد اما بخش تولید که گیرنده تسهیلات است با افزایش قیمت تمام شده کالاهای خود دچار رکود می شود. از طرف دیگر بانک هایی که باید منابع گران قیمت جمع کنند با تأثیری که افزایش نرخ سود بر افزایش سپرده گذاری ها داشته باید سوددهی بسیاری را نیز متقبل شوند و شبکه بانکی زیان ده می شود و با پرداخت سود قطعی به سپرده گذار در موقعیتی قرار می گیردند که احتمالاً این سودها را در تسهیلات پرداختی دریافت خواهند کرد و اغلب تسهیلات به مشکوک الوصول و سودهای معوق تبدیل می شود در شرایطی که سود قطعی را پرداخت کرده و سود احتمالی دریافت می کنند و با افزایش سود هم شبکه بانکی ضربه می بیند و هم بخش تولید آسیب می بیند.

این استاد دانشگاه یادآور شد:هر ابزاری که در اقتصاد استفاده می کنیم هزنیه ای در کنار فایده خواهد داشت و تصمیم برای این هزنیه و فایده بر عهده سیاست گذار است و وقتی برای دو هفته اجازه می دهیم سپرده با نرخ سود بالاتر جمع شود یعنی تمام قراردادهای قبلی که بانک ها زحمت کشیده بودند و با نرخ های تمام شده پایین تر جذب کرده بودند، همه آن قراردادها ابطال می شود و به قراردادهایی با نرخ سود بالاتر تبدیل می شود.

اقتصاد ایران ارز را گران نکرد

رییس کمیسیون اقتصادی مجلس در توضیح این اظهار نظر خود که پیش تر گفته بود مسائل اقتصادی تأثیری بر افزایش نرخ ارز نداشتند و مورد پرسش در برنامه رو در رو قرار گرفت؛ در مورد علت افزایش نرخ ارز، بیان کرد: مولفه های اقتصادی که در ارتباط بین ارزش پول ملی هر کشوری با سایر کشورها وجود دارد مواردی چون نرخ تورم در داخل هر کشور با سایر کشورهاست و به هر میزان که نرخ تورم در یک کشور با دیگر کشورها بیشتر باشد تأثیر آن در کاهش قدرت خرید آن کشور در مقایسه با دیگر کشورها مشخص می شود و به این مفهوم ساده کاهش ارزش پول می گویند و این قدرت خرید خود را در مقوله برابری ارز آن کشور و دیگر کشورها نشان می دهد.

پور ابراهیمی تأکید کرد: اولین نکته در اقتصاد این است که تورم چه وضعیتی دارد؟ ما در سالهایی که تورم بالایی داشتیم پیش بینی می کردیم که کاهش ریال در برابر ارزهای خارجی اتفاق بیفتد، در طول سالهای 94، 95 و 96 کمترین میزان تورم را در طی سالهای اخیر داشتیم و بر اساس گزارش بانک مرکزی و مرکز آمار ایران می توانیم بپذیریم که نرخ تورم تک رقمی در این سالها داشتیم و فارغ از تحلیل عدد ترخ تک رقمی به این مفهوم باید اشاره کرد که این عامل در مقایسه با تورم 20، 30 و حتی 40 درصدی که تجربه کردیم نمی توانسته ریشه اتفاقات پایانی سال 96 باشد و عامل اقتصادی از این منظر قابل قبول نیست.

وی در مورد وضعیت منایع و مصارف و ارزی کشور که عامل مهمی در تعیین افزایش نرخ ارز است، اظهار کرد: کشور ما چقدر منابع و ارز ایجاد می کند در طول سال مالی؟ چقدر ارز از کشور خارج می شود؟ مجموع منابعی که در طول سالهای گذشته داشتیم نسبت به مصارف تقریباً بیش از دو برابر بوده و میانگین در طول سالهای گذشته 40 تا 45 میلیارد دلار کل واردات کشور بوده که اعم از کالاهای اساسی و کالای غیر ضروری است در مقابل ما تقریباً 100 میلیارد دلار مجموع منابع صادرات و صادرات غیر نفتی داشتیم و این مولفه هم تأثیری بر افزایش ارز ندارد.

پورابراهیمی در مورد اثرگذاری پیش بینی درآمدهای آتی در افزایش نرخ ارز نیز عنوان کرد: پیش بینی درآمدهای آتی در مورد صادرات کشور همچون نفت نیز مولفه موثری است که در همین دولت نفت را کمتر از 30 دلار می فروختیم و الان بالای 65 دلار نرخ جهانی نفت است و قیمت جهانی مس صادراتی ما نیز قبلاً یک دوم عدد فعلی بود و الان بیش از دو برابر شده و پیش بینی های درآمدهای آتی ما درست بوده و این عامل هم در افزایش نرخ ارز اثر گذار نبوده است.

ارز تک نرخی و آغاز پیچیدگی ها

وی با طرح این پرسش که کدام عامل در افزایش نرخ ارز تأثیر داشته؟ بیان کرد: عوامل اقتصادی مهمی چون منابع و مصارف ارزی کشور، نرخ تورم و پیش بینی درآمدهای آتی مولفه های اساسی اقتصاد کشور در افزایش نرخ ارز اثر نداشتند و تصور من این است که افزایش نرخ ارز به سوء مدیریت در بانک مرکزی مربوط است و بانک مرکزی اگر با همیت رویکرد در این حوزه ورود جدی داشت بازار ارز قابل مدیریت بود و مصداق آن سیاست اشتباه دولت و اتخاذ نرخ واحد در ارز بود و عملاً به جای مدیریت تقاضا و عرضه در کشور وارد رابطه معکوس در اقتصاد شدند و بازار غیر رسمی که کارکرد خود را در اقتصاد نشان می دهد از طرف دولت به رسمیت شناخته نمی شود و پرسش اینجاست که آیا می شود در اقتصاد بدون به رسمیت شمردن بازار غیر رسمی با اتکاء به عدد ثابتی که دولت نمی تواند منابع آن را در بخش های مختلف تأمین کند، مسیر اقتصاد را جلو ببرد؟

جنگ روانی بازار ارز را متلاطم کرد

رئیس کمیسیون اقتصادی مجلس در مورد علت افزایش نرخ ارز تصریح کرد: عامل اقتصادی که بتواند ارزش پول ملی را کاهش دهد در حال حاضر نمی بینیم در کنار آن عوامل روانی، عوامل سیاسی که دامن می زنند بر بحث تحریم ها و وقتی برجام حتی پذیرفته شد هیچ اتفاق مثبتی ناشی از عملکرد آمریکایی ها و همین کشورهای آمریکایی که امروز در پی خروج آمریکا از برجام به دنبال ارتباط با ما هستند که بیاییند و نظر ما را جلب کنند هیچ اتفاق مثبتی در اقتصاد ما نیفتاد و شرایط درون برجام ما هم مانند شرایط فعلی بود.

بی تدبیری بانک مرکزی عامل سقوط ارزش پول ملی

وی تأکید کرد: عوامل افزایش نرخ ارز و کاهش ارزش پول ملی همان عواملی است که به دلیل عدم فعالیت بانک مرکزی در تصمیم گیری و یا سیاست هایی چون اعلام نرخ تک رقمی دامن زده به افزایش تقاضای ارز در بازار در شرایطی که عرضه کم است و باید این رابطه برای تعادل و حفظ ارزش پول ملی برعکس باشد و این موقعیت تقاضای ارز را به شدت بالا برد و صادارت را که برای کشور ارزآوری دارد، دچار چالش کرد.

سه شنبه آغاز تحول در بازار ارز

رئیس کمیسیون اقتصادی مجلس همچنین یادآور شد: موقعیت فعلی بازار ارز قابل مدیریت است و همه مرکز علمی و دانشگاهی در این حوزه نیز همین نگاه را داشتند و امیدواریم با نگاه علمی از این گردنه ای که در اقتصاد کشور پیش آمده به فضل الهی عبور خواهیم کرد و گویا مقرر است که از فردا سه شنبه سیاست های جدید ارزی اعمال شود و بازار ثانویه مورد قبول قرار بگیرد و این سیاست در مورد بازار ارز کشور در مورد عرضه ارز اصلاح شود و عملیاتی شود.

فلاح در مورد آثار سیاست های ارزی دولت در چند ماهه اخیر بر تجارت خارجی و اقتصاد کشور سخن گفت و در مورد استفاده از ابزار سیاست گذاری برای مثبت کردن طراز تجاری کشور بیان کرد: همیشه در کشور تسلیم فوریت ها بودیم و فوریت ها هیچ گاه نگذاشته که اولویت های واقعی اقتصاد را در نظر بگیریم و کار برنامه ای انجام دهیم و همیشه کار ضربتی اشتباه و غیر کارشناسی انجام می دهیم و تک نرخی کردن ارز ماحصل همین فوریت ها بود.

نیجریه مدل خروج از بحران ارز

وی در مورد یک تجربه مشابه در بازار ارز و نوسانات مشابه کشور با ذکر مثالی از کشور نیجریه گفت: یکی از روزنامه ها نیز با انتشار مقاله ای به تجربه نیجریه که در سال 2014 مشابه همین اتفاق را در بازار ارز تجربه کرده بود موقعیت افت نرخ نفت را در اقتصاد نیجریه که یکی از اقتصادهای بزرگ آفریقاست تشریح کرد، نیجریه در این رویداد 43 درصد درآمد ارزی خود را از دست داد و ارزش ناگرا که پول نیجریه است رو به کاهش گذاشت و قیمت دلار افزایش یافت و نرخ ثابت تعیین کردند و سهمیه ارزی مناسب تر از سهمیه کشور ما را نیز تعیین کردند و به هر مسافر 1350 دلار به ازای هر مسافر و نرخ ارز زیارتی را هم ارزان تر و نیم بهاء مشخص کردند و ممنوع کردند تمام مبادلات صرافی ها و بازارهای دیگر پولی و ارزی را و دو نرخ در این اقتصاد شکل گرفت.

این استاد دانشگاه در خاتمه اظهار کرد: کشور نیجریه در نهایت با مدد بانک جهانی و بانک توسعه افریقا توانستند مکانیزم را عوض کنند و با جای آنکه ارز را از قیمت پایین شروع به عرضه کنند از نرخ بالا شروع به عرضه کردند و روش حراج هلندی یا حراج نزولی را اجرا کردند که با نرخ دلار بالا، دلار را عرضه کردند و در این حراجی سودا گران ارز و کسانی که می خواهند در این بازار ارز با نرخ بالا خریداری کنند ارز عرضه شده را خریداری می کنند و به زودی خودشان به عرضه کننده ارز تبدیل می شوند و نرخ ارز شروع به کاهش می کرد.

برنامه «رو در رو» کاری از گروه سیاسی شبکه چهار سیما هر هفته دوشنبه ها ساعت 21 به تهیه کنندگی سید مهدی حسینی به صورت زنده پخش می شود.